Calculateur d'éligibilité fiscal à Malte

Malte n’est pas juste une île méditerranéenne avec des plages de sable doré et des temples de pierre. Depuis 2018, elle est devenue l’un des rares endroits au monde où vous pouvez détenir des cryptomonnaies sans payer d’impôt sur les gains - légalement. Pas de mystère, pas de tricherie. Juste une loi bien construite, des règles claires, et un système qui récompense ceux qui savent s’y prendre.

Comment Malte a créé son système fiscal crypto

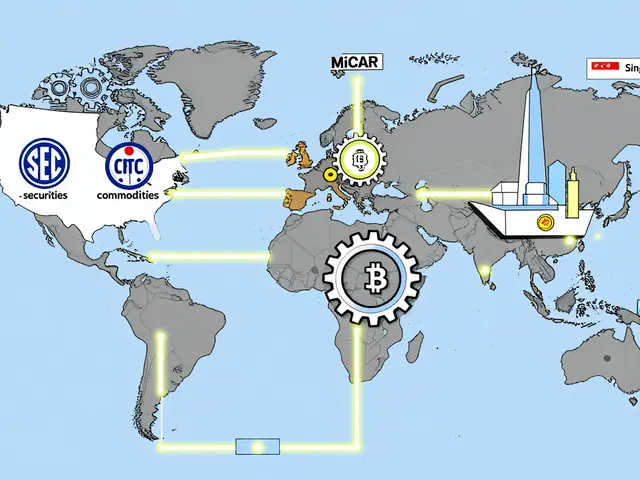

Malte n’a pas simplement décidé de ne pas taxer les cryptomonnaies. Elle a construit un cadre entier autour. Le pays a adopté trois lois fondamentales entre 2018 et 2020 : la loi sur les technologies de registre distribué, la loi sur les services d’actifs numériques, et la loi sur les marchés des actifs crypto (MiCA). Ces lois ont créé un environnement où les exchanges comme Binance, Kraken et OKX ont choisi d’installer leur siège européen. Mais ce n’est pas juste pour les entreprises. C’est aussi pour les particuliers.La clé ? Le statut de non-domicilié (non-dom). Ce n’est pas un secret. Ce n’est pas une faille. C’est une option légale, ouverte à tout étranger qui remplit trois conditions : vivre au moins 183 jours par an à Malte, conserver sa résidence fiscale principale ailleurs (domicile hors Malte), et ne pas ramener vos gains crypto sur l’île. Si vous ne transférez pas vos profits en euros sur un compte maltais, vous ne payez rien. Zéro. Pas un centime d’impôt sur les gains en Bitcoin, Ethereum ou Solana.

Qui peut bénéficier de cette exemption ?

Pas tout le monde. Ce système n’est pas fait pour les touristes qui passent deux semaines à Valletta. Il est conçu pour les personnes qui veulent vraiment vivre à Malte - ou du moins, y passer la moitié de l’année. Vous devez prouver que vous êtes résident fiscal. Cela signifie : un contrat de location d’au moins 8 750 € par an, ou un achat immobilier d’au moins 220 000 €. En plus, vous devez payer des frais administratifs et vous inscrire auprès de l’Autorité maltaise des services financiers (MFSA).Si vous ne remplissez pas ces conditions, vous êtes simplement un résident ordinaire. Et là, les règles changent. Les gains en crypto sont taxés comme un revenu, entre 15 % et 35 %. Même les minerais et les récompenses de staking sont considérés comme un bénéfice commercial. Si vous tradez tous les jours, vous êtes un trader professionnel. Et les traders professionnels paient 35 % - sauf s’ils ont un statut non-dom et ne ramènent pas l’argent à Malte.

Les pièges que 90 % des gens ignorent

Beaucoup de YouTubers disent : « Allez à Malte, vous payez 0 % d’impôt sur vos cryptos. » C’est vrai… mais seulement si vous faites tout correctement. La plupart des gens se trompent à trois endroits :- Ils pensent que vivre 183 jours à Malte suffit. En réalité, vous devez prouver que vous n’avez pas de lien fiscal fort ailleurs (pas de maison, pas de famille, pas de compte bancaire principal dans votre pays d’origine).

- Ils transfèrent leurs gains en euros sur un compte maltais. D’un coup, tout devient imposable. Même si vous avez acheté vos Bitcoin en 2017, si vous les vendez en 2025 et que vous mettez les euros dans un compte à Malte, vous payez 15 %.

- Ils négligent les records. La FIAU (l’unité de renseignement financier) exige que vous gardiez une trace de chaque transaction : dates, montants, adresses, frais. Si vous ne le faites pas, vous êtes en non-conformité - même si vous n’avez pas payé d’impôt.

Un conseiller fiscal maltais avec 17 ans d’expérience m’a dit : « J’ai vu des gens dépenser 50 000 € pour s’installer ici, puis perdre tout à cause d’un simple virement. » Ce n’est pas une question de malveillance. C’est une question de compréhension.

Les transactions crypto-to-crypto : le terrain miné

Vous achetez du Bitcoin avec de l’Ethereum. Vous échangez du Solana contre du DOT. En France, aux États-Unis ou en Allemagne, ces échanges sont considérés comme des ventes. Vous payez l’impôt sur la plus-value. À Malte ? La loi n’est pas claire encore en 2025. Il n’y a pas de directive officielle. Mais la tendance est claire : les autorités veulent les clarifier dans les prochains mois. Certains avocats pensent que ces échanges seront traités comme des transferts, pas comme des ventes. D’autres disent que la Commission des impôts pourrait les considérer comme des gains imposables si le montant dépasse 10 000 €.La seule chose sûre ? Ne comptez pas sur une exemption automatique. Gardez une trace de chaque swap. Notez la valeur en euros au moment de l’échange. Si vous êtes non-dom et que vous ne ramenez pas l’argent, vous êtes probablement en sécurité. Mais si vous êtes résident ordinaire ? Préparez-vous à payer.

Les autres avantages fiscaux à Malte

Le statut non-dom n’est pas la seule arme de Malte. Le pays a aussi des traités de double imposition avec plus de 70 pays, dont la France, l’Allemagne, les Pays-Bas et le Royaume-Uni. Cela signifie que si vous êtes résident à Malte et que vous gagnez de l’argent dans un autre pays, vous ne payez pas deux fois. Vous payez là où vous vivez - ou pas du tout, si vous ne ramenez rien.Les entreprises crypto bénéficient aussi de déductions. Si vous développez une blockchain, une application DeFi, ou un protocole DAO, vous pouvez déduire jusqu’à 100 % des coûts de R&D. Malte offre aussi des incitations pour les énergies renouvelables. Si vous minez avec de l’énergie solaire, vous pouvez réduire vos coûts opérationnels - et votre facture fiscale.

Malte vs Dubai vs Portugal

Beaucoup comparent Malte à Dubai. Dubai ne vous demande pas de rester 183 jours. Vous pouvez vivre en Thaïlande, travailler en ligne, et avoir un compte bancaire à Dubaï. Pas d’impôt. Mais vous n’avez pas accès à l’UE. Pas de carte bancaire européenne. Pas de visa Schengen. Si vous avez des clients en Europe, vous perdez en crédibilité.Le Portugal, lui, a supprimé son régime de 0 % en 2024. Maintenant, les gains crypto sont imposés à 28 %. Ce n’est plus une option.

Malte reste l’un des rares endroits où vous pouvez avoir les deux : l’accès à l’UE, la transparence légale, et la possibilité de payer 0 % d’impôt sur les gains - si vous jouez selon les règles.

Comment commencer ?

Si vous envisagez de vous installer à Malte pour optimiser votre fiscalité crypto, voici les étapes concrètes :- Choisissez entre louer (minimum 8 750 €/an) ou acheter (minimum 220 000 €).

- Obtenez un permis de résidence via le programme de résidence permanente (MRP).

- Établissez votre domicile hors Malte - gardez un lien fort avec votre pays d’origine (maison, famille, compte bancaire principal).

- Ne transférez jamais vos gains crypto en euros sur un compte maltais.

- Conservez tous les relevés de transactions : achats, ventes, swaps, staking, airdrops.

- Engagez un conseiller fiscal maltais spécialisé en crypto - pas un comptable général.

- Planifiez vos mouvements d’argent. Si vous voulez acheter une maison en Espagne avec vos gains, faites-le directement depuis votre portefeuille crypto, sans passer par un compte maltais.

Le système de Malte n’est pas facile. Il n’est pas bon marché. Mais il est l’un des rares au monde à offrir une voie légale, transparente, et durable pour payer 0 % d’impôt sur les cryptomonnaies - à condition de le faire correctement.

Est-ce que je dois vivre à Malte toute l’année pour bénéficier de la fiscalité crypto à 0 % ?

Non, vous n’avez pas besoin d’y vivre toute l’année. Mais vous devez y passer au moins 183 jours par an pour être considéré comme résident fiscal. Si vous êtes absent plus de 182 jours, vous perdez votre statut, et vos gains deviennent imposables. Il faut aussi prouver que vous n’avez pas de lien fiscal principal ailleurs.

Les airdrops et les récompenses de staking sont-ils imposables à Malte ?

Oui. Les airdrops et les récompenses de staking sont considérés comme des revenus. Si vous êtes résident ordinaire, vous payez de 15 % à 35 % selon votre revenu total. Si vous êtes non-dom et que vous ne ramenez pas ces gains en euros à Malte, ils ne sont pas imposés. Mais vous devez les déclarer dans vos dossiers de transaction.

Puis-je utiliser une société à Malte pour éviter les impôts sur mes cryptos ?

Oui, mais cela complique les choses. Une société maltaise paie 35 % d’impôt sur les bénéfices, mais peut réduire ce taux à 5 % ou même 0 % si elle distribue des dividendes à un actionnaire non-dom. C’est une stratégie avancée, réservée aux investisseurs avec des portefeuilles importants. Elle nécessite un conseil juridique et fiscal spécialisé. Ce n’est pas une solution pour les particuliers simples.

Qu’est-ce qui change en 2025 avec la loi MiCA ?

MiCA n’a pas changé la fiscalité de Malte, mais il a imposé une transparence accrue. Tous les exchanges et services crypto doivent maintenant rapporter les transactions aux autorités fiscales via le CARF (Crypto-Asset Reporting Framework). Cela signifie que les gains que vous pensez cacher - même si vous ne les ramenez pas - peuvent être détectés. La loi maltaise reste favorable, mais les contrôles sont plus stricts. La clé, c’est la transparence, pas la dissimulation.

Malte est-elle plus sûre que la Suisse ou le Portugal pour les cryptomonnaies ?

Oui, pour les particuliers qui veulent un cadre stable et légal. La Suisse a des règles floues pour les particuliers, et le Portugal a supprimé son régime 0 %. Malte a des lois écrites, des autorités claires (MFSA, FIAU), et un système de résidence non-dom bien établi depuis 2018. Elle est plus prévisible. C’est pourquoi les grandes entreprises choisissent Malte - et pourquoi les investisseurs intelligents y vont aussi.

prima ben

novembre 1, 2025 AT 18:33Je te jure j’ai lu ça en 3 min et j’ai cru qu’on était en 2018… mais non, c’est 2025 et Malte c’est toujours le seul endroit où tu peux garder tes BTC sans que l’État te saigne comme un porc 😅

Julie Collins

novembre 2, 2025 AT 16:12Malte c’est le seul pays où t’as le droit de faire des swaps crypto sans que ça devienne un impôt sur la plus-value… mais bon, faut pas oublier que si tu transfères un seul euro sur un compte local, tout s’effondre. C’est comme jouer à la roulette russe… avec des chartes de Kline.

Emeline R

novembre 3, 2025 AT 21:00Ouiiii !!!! Je suis en train de préparer mon déménagement à Malte pour 2025 !!! J’ai déjà signé un bail de 9000€/an, j’ai gardé mon compte en France, et j’ai même imprimé mes 300 transactions depuis 2020… je suis prête à être la reine des non-dom !!! 🌞💎

Ronan Hello

novembre 4, 2025 AT 23:15Je viens de vendre 5 BTC hier… j’ai mis les euros sur mon compte suisse… et j’ai pleuré en pensant à tous les gars qui ont cru que Malte c’était magique… mais non… c’est juste un piège fiscal avec du soleil et des oliviers…

Océane Darah

novembre 5, 2025 AT 03:00Et si tout ça c’était juste une propaganda de l’industrie crypto pour attirer les gogos ? Et si Malte en fait, c’est juste un paradis fiscal qui va être fermé l’année prochaine ?

Anne-Laure Pezzoli

novembre 5, 2025 AT 14:59J’ai un ami qui a suivi exactement les étapes du post… il vit à Malte depuis 2 ans, a acheté un appartement à 250k, ne touche pas ses gains… et il a été audité par la FIAU l’an dernier… il a dû fournir 47 fichiers Excel… mais il n’a rien payé. Il dit que c’est plus facile que de remplir sa déclaration de revenus en France.

Neil Deschamps

novembre 6, 2025 AT 09:53Il faut comprendre que le statut non-dom n’est pas une exemption fiscale, c’est une exception géographique. Le système maltais repose sur la séparation stricte entre résidence physique et résidence fiscale. Ce n’est pas une faille, c’est une architecture légale complexe, héritée du droit commun et du droit civil, adaptée à l’économie numérique. Ce n’est pas pour les amateurs. C’est pour ceux qui comprennent que la fiscalité n’est pas une question de moralité, mais de structure juridique.

Jean-Philippe Ruette

novembre 7, 2025 AT 02:51Je me demande… si je garde mes BTC dans un portefeuille hors Malte, et que je vis là-bas 183 jours… est-ce que je suis un citoyen du monde… ou juste un fantôme fiscal ? Parce que si je ne touche pas à l’argent… je ne le possède pas vraiment… ou je le possède trop ?

valerie vasquez

novembre 7, 2025 AT 21:13Il est essentiel de souligner que la conformité fiscale ne repose pas uniquement sur l’absence de paiement d’impôts, mais sur la transparence documentaire. La conservation rigoureuse des registres de transaction, y compris les swaps et les airdrops, constitue un pilier fondamental de la conformité au cadre réglementaire maltais. Une négligence dans ce domaine pourrait entraîner des sanctions administratives, même en l’absence de taxation.

Filide Fan

novembre 8, 2025 AT 17:53OH MY GOD I’M SO EXCITED 😍 I’VE BEEN SAVING FOR 2 YEARS TO MOVE TO MALTA!!! I’M GONNA BUY A HOUSE WITH MY ETH AND NEVER TOUCH THE EURO ACCOUNT!!! I’M GONNA BE A CRYPTO QUEEN 🌊👑 AND I’M NOT EVEN SCARED!!!

Jeanette van Rijen

novembre 9, 2025 AT 21:47Le cadre MiCA introduit une obligation de reporting via CARF, ce qui implique une traçabilité obligatoire des flux crypto, rendant la dissimulation illusoire. Le statut non-dom reste légal, mais l’ère de l’opacité est révolue. La transparence n’est plus un choix, c’est un impératif réglementaire. La stratégie consiste désormais à optimiser, non à masquer.

Baptiste rongier

novembre 11, 2025 AT 06:14J’ai testé le truc… j’ai passé 190 jours à Malte l’année dernière, j’ai gardé mes BTC sur Ledger, j’ai pas touché aux euros… et j’ai eu une lettre de la FIAU qui disait « merci pour votre coopération ». Je n’ai rien payé… mais j’ai eu l’impression d’être surveillé. C’est pas libre… c’est juste bien organisé.

Louis Karl

novembre 11, 2025 AT 10:47vous faites tous des trucs illégaux en fait… vous pensez que c’est légal mais c’est juste de l’optimisation fiscale qui va se faire casser par l’UE… vous êtes des voleurs avec des portefeuilles crypto

Beau Payne

novembre 13, 2025 AT 09:46Malte c’est le seul endroit où tu peux être à la fois libre et légal 🌞✨ Et si tu fais les choses bien… tu peux vivre comme un roi sans payer un centime… c’est pas de la triche… c’est de la sagesse 💪💎

Sabine Petzsch

novembre 14, 2025 AT 10:46Je me suis installée à Malte en 2023… j’ai acheté une maison à 220k… j’ai gardé mon appart à Lyon… j’ai pas touché à mes gains… et j’ai eu un super visa… mais je dois dire… je me sens un peu comme un espion… je vérifie mes transactions comme si c’était un code nucléaire 😅

Laurent Beaudroit

novembre 14, 2025 AT 23:50Vous êtes tous des naïfs. Malte est une colonie fiscale de l’UE. Les grandes banques et les fonds spéculatifs y sont installés. Vous, vous venez avec vos 5 BTC et vous croyez que vous êtes des rebelles. Non. Vous êtes des moutons dans un champ doré. La loi est faite pour les riches, pas pour vous.

Marc Noatel

novembre 15, 2025 AT 21:16Un conseil : si vous voulez faire un swap BTC > ETH et que vous êtes non-dom, notez la valeur en EUR au moment de l’échange. Même si c’est juste un transfert, si la FIAU demande des preuves, vous devez pouvoir montrer que vous n’avez pas réalisé de gain. Sinon, vous êtes dans le rouge. Et oui, c’est chiant. Mais c’est la règle.

Aude Martinez

novembre 16, 2025 AT 16:10les airdrops c’est vraiment imposable si tu les gardes sur un portefeuille maltais ?

René Fuentes

novembre 17, 2025 AT 13:26Je suis passé par là… j’ai cru que c’était magique… puis j’ai vu un avocat… il m’a dit : « si tu veux rester en règle, tu dois avoir un dossier aussi épais qu’un roman. » J’ai tout imprimé… 300 pages… et j’ai dormi mieux depuis. C’est pas sexy… mais c’est sûr.

Jeanette van Rijen

novembre 19, 2025 AT 05:00Exactement. Les airdrops sont des revenus en nature. Même si vous ne les convertissez pas en EUR, ils doivent être déclarés à la valeur du jour de réception. Le statut non-dom protège contre l’impôt, pas contre la déclaration. La FIAU exige la traçabilité, pas la taxation. C’est une nuance cruciale.