Le yield farming dans la blockchain n’est pas seulement une façon de gagner des récompenses avec vos cryptos. C’est un système qui peut être durable - ou complètement destructeur. Beaucoup pensent que plus vous gagnez vite, mieux c’est. Mais ce n’est pas vrai. Certains protocoles vous font croire qu’ils vous paient 100 % d’intérêts par semaine. En réalité, ils vous volent votre capital en quelques jours. Comment distinguer le yield farming durable du non durable ? Voici ce que vous devez savoir.

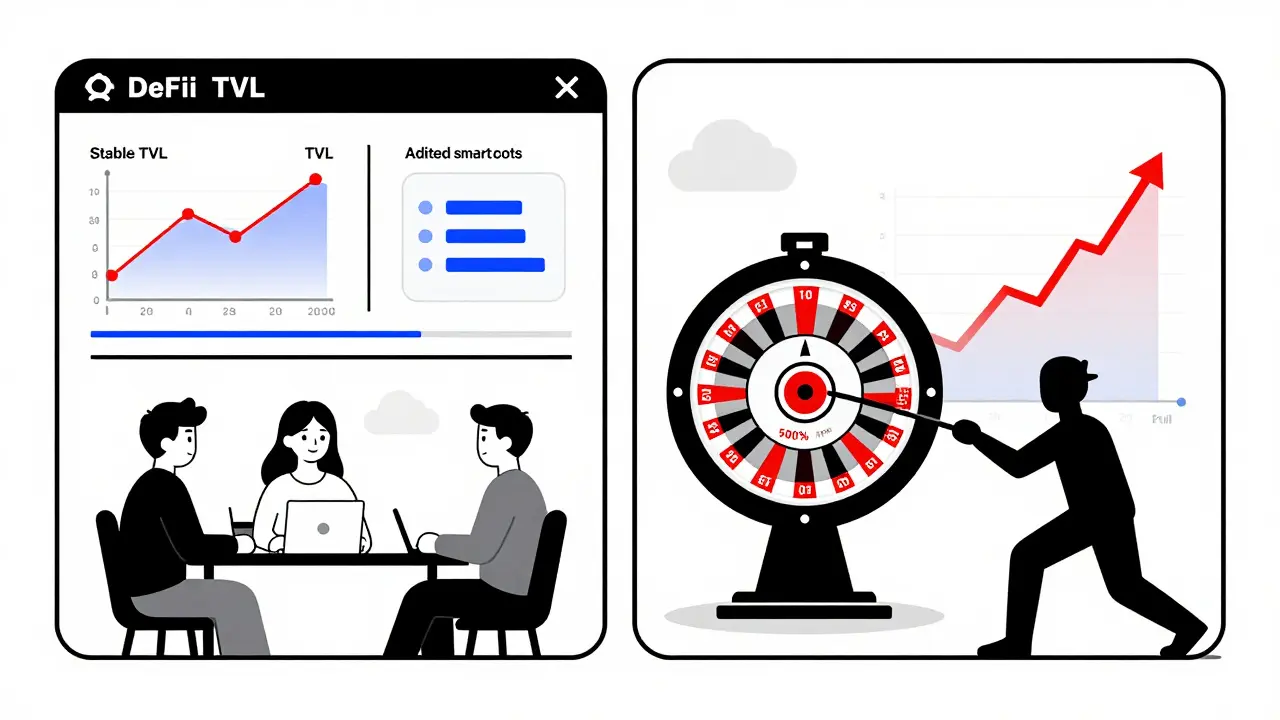

Comment fonctionne le yield farming ?

Le yield farming, c’est quand vous mettez vos cryptomonnaies dans un protocole DeFi - comme Uniswap, Aave ou Compound - pour les prêter, les staker, ou les mettre en paire de liquidité. En échange, vous recevez des récompenses : souvent des tokens du protocole, ou des intérêts en ETH, USDC, ou autres stablecoins. C’est comme placer de l’argent à la banque… sauf que là, la banque n’existe pas. C’est du code.

Les protocoles paient ces récompenses pour attirer des utilisateurs. Plus il y a de liquidités, plus le protocole peut fonctionner, générer des frais, et devenir rentable. Mais si les récompenses sont trop élevées, c’est un signal d’alerte. Pourquoi ? Parce que ces récompenses ne viennent pas de nulle part. Elles viennent du trésor du protocole - qui est financé par les ventes de ses propres tokens.

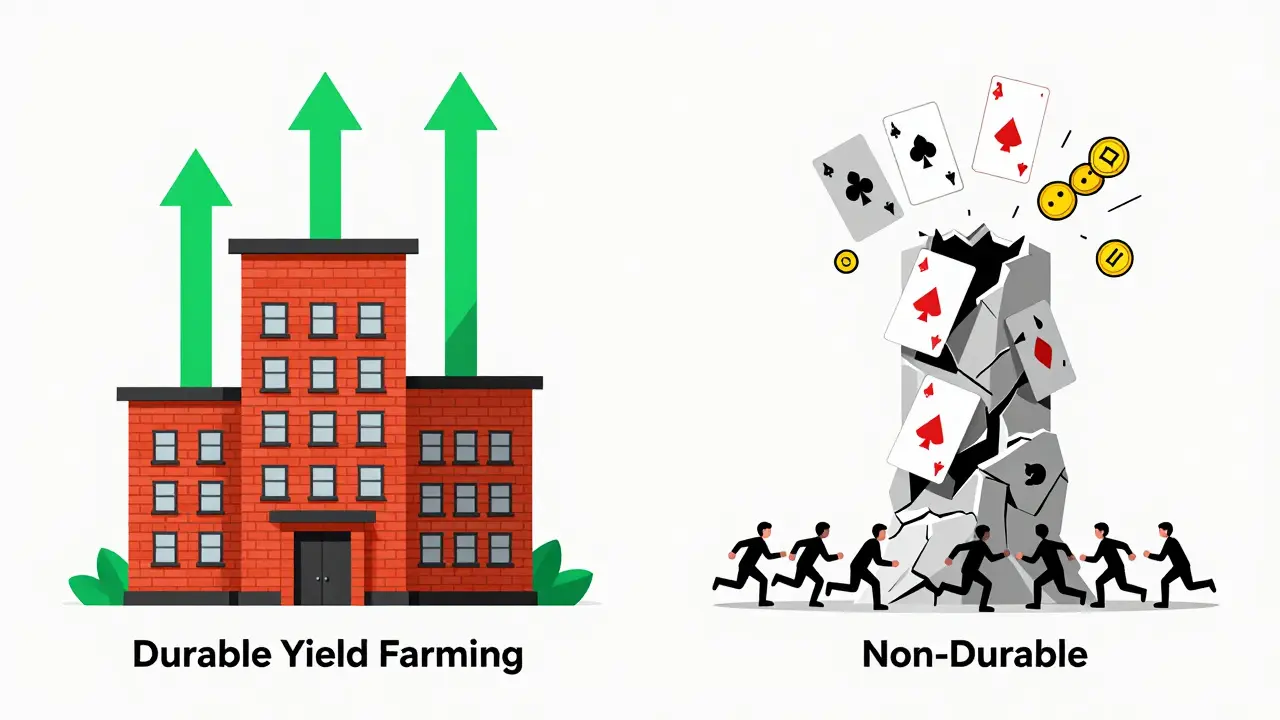

Yield farming durable : les signes clés

Un yield farming durable ne repose pas sur des promesses folles. Il a quatre piliers.

- Des récompenses raisonnables : Moins de 30 % d’APR sur le long terme. Si vous voyez 100 %, 500 %, ou même 1000 %, c’est un piège. Les protocoles réels comme Aave ou Curve paient entre 2 % et 15 % sur les paires stables - et ça dure depuis des années.

- Un trésor solide : Le protocole doit avoir des revenus réels. Vérifiez les revenus des frais générés par les échanges ou les prêts. Si les récompenses viennent uniquement de la vente de tokens, il n’y a pas de fondement. Si les frais couvrent les récompenses, c’est bon.

- Une gouvernance décentralisée : Les détenteurs de token peuvent voter sur les changements. Si un seul développeur contrôle tout, il peut débrancher les récompenses du jour au lendemain. Les protocoles comme Uniswap ou MakerDAO ont des votes ouverts, des votes à la majorité, et des délais de transition.

- Une adoption réelle : Des milliers d’utilisateurs actifs, des millions de dollars verrouillés (TVL), et des mises à jour régulières. Un protocole avec 100 utilisateurs et 2 millions de TVL est fragile. Un protocole avec 50 000 utilisateurs et 500 millions de TVL est plus résistant.

Par exemple, Aave a commencé en 2017. Ses récompenses ont toujours été modérées. Ses revenus viennent des frais de prêt. Ses utilisateurs ne sont pas des spéculateurs cherchant à faire un quick flip. Ce sont des gens qui utilisent le protocole pour emprunter ou prêter. C’est durable.

Yield farming non durable : les pièges évidents

Le yield farming non durable est un jeu de chaises musicales. Il ne dure pas parce qu’il n’a pas de base réelle.

- Récompenses artificielles : Des taux de 500 % APR sur un token nouveau, avec un contrat qui n’a pas été audité. Le token n’a aucune utilité. Il ne sert qu’à payer les récompenses. Dès que le trésor est vide, le protocole s’effondre. C’est ce qu’on appelle un “rug pull”.

- Token inflation galopante : Le protocole émet des millions de nouveaux tokens chaque jour pour payer les yield farmers. Le prix du token chute à cause de la surabondance. Vous gagnez 1000 tokens… mais chaque token vaut 0,01 $ au lieu de 1 $. Vous êtes à perte.

- Absence de revenus réels : Le protocole ne génère aucun frais. Il ne fait pas d’échange, ne prête pas, ne sert à rien d’autre qu’à distribuer des tokens. C’est une pyramide. Le seul gagnant, c’est l’équipe initiale qui a vendu ses tokens avant tout le monde.

- Concentration de pouvoir : 10 % des portefeuilles détiennent 80 % des tokens. L’équipe peut voter pour augmenter leurs récompenses, réduire les vôtres, ou fermer le protocole. Il n’y a pas de démocratie. Juste du contrôle centralisé.

En 2021, des centaines de projets comme Squid Game, SQUID, ou de nombreux “memecoins” avec yield farming ont disparu en quelques semaines. Les gens ont perdu des millions. Pourquoi ? Parce qu’ils ont confondu la vitesse avec la sécurité. Ils ont vu un taux élevé, et ont sauté. Sans vérifier la base.

La vérité sur les récompenses élevées

Les gens disent : “Mais si je gagne 200 % en deux semaines, je fais un bon retour sur investissement !” C’est faux. Vous oubliez deux choses : la volatilité et la perte de valeur du token.

Supposons que vous mettiez 10 000 $ en USDC dans un protocole qui vous donne 200 % APR. Vous gagnez 50 000 $ en deux mois. Mais le token que vous recevez, “YIELD”, était à 5 $ au début. Il est à 0,20 $ quand vous voulez le vendre. Vos 50 000 YIELD valent maintenant 10 000 $. Vous êtes à zéro. Et vous avez perdu des frais de transaction, des frais de swap, et du temps.

Le yield farming durable ne vous fait pas gagner vite. Il vous fait gagner longtemps. Il ne vous promet pas la lune. Il vous donne un revenu stable, prévisible, et réinvestissable. C’est comme avoir un loyer mensuel… pas un jackpot.

Les protocoles durables en 2026

En 2026, les seuls protocoles DeFi qui survivent sont ceux qui ont changé leur modèle. Ils ne comptent plus sur les récompenses pour attirer les utilisateurs. Ils comptent sur la fonctionnalité.

- Curve Finance : Paie entre 5 % et 12 % sur les paires de stablecoins. Ses revenus viennent des frais d’échange. Ses utilisateurs sont des traders et des fonds institutionnels. Pas des spéculateurs.

- Aave : Récompenses modérées, mais un trésor alimenté par des frais de prêt. Il a été audité par plusieurs firmes. Il est utilisé par des entreprises.

- MakerDAO : Vous pouvez générer des intérêts en stakant des stablecoins (DAI). Le système est auto-suffisant. Il a traversé plusieurs crises de marché.

- Uniswap v3 : Les fournisseurs de liquidité gagnent des frais sur chaque échange. Le rendement est faible, mais constant. Il n’y a pas de token inflation. Le protocole est financé par les utilisateurs.

Leur point commun ? Aucun n’a besoin de vous faire croire que vous allez devenir riche en deux semaines. Ils ne vendent pas un rêve. Ils vendent un service.

Comment éviter les pièges ?

Voici une check-list simple à appliquer avant de placer vos fonds :

- Regardez le TVL : Il doit être supérieur à 50 millions de dollars, et stable depuis au moins 6 mois.

- Vérifiez les revenus du protocole : Sur DeFiLlama, regardez les “Protocol Revenue”. S’il est à zéro, fuyez.

- Regardez la supply du token : Si la supply augmente de 20 % par semaine, c’est un signe d’inflation. Pas de durabilité.

- Checkez les audits : Si le contrat n’a pas été audité par CertiK, OpenZeppelin, ou Trail of Bits, ce n’est pas sécurisé.

- Regardez les votes de gouvernance : Y a-t-il des votes réels ? Qui vote ? Les gros détenteurs contrôlent-ils tout ?

- Calculez le cost of capital : Si vous devez acheter le token pour participer, et qu’il est surévalué, vous perdez avant même de commencer.

Le futur du yield farming

Le yield farming ne va pas disparaître. Mais il va évoluer. En 2026, les protocoles qui survivront seront ceux qui combinent deux choses : des récompenses réalistes et des fonctions utiles. La finance décentralisée ne sera plus un casino. Elle sera une infrastructure financière.

Les nouvelles technologies - comme les oracles fiables, les smart contracts auto-régulés, et les systèmes de récompense basés sur l’usage réel - rendront le yield farming plus transparent. Les utilisateurs ne seront plus des cobayes. Ils seront des partenaires.

Le vrai yield farming durable n’est pas celui qui vous fait gagner le plus vite. C’est celui qui vous fait gagner le plus longtemps. Sans stress. Sans surprise. Sans perte.

Quelle est la différence entre yield farming durable et non durable ?

Le yield farming durable repose sur des revenus réels, des récompenses modérées, une gouvernance décentralisée et une adoption stable. Le non durable repose sur des récompenses artificielles, une inflation de token, un trésor vide, et une concentration de pouvoir. Le premier dure des années. Le second disparaît en semaines.

Est-ce que le yield farming est une arnaque ?

Pas tout le yield farming. Mais la majorité des projets avec des rendements supérieurs à 50 % APR sont des arnaques. Les protocoles comme Aave, Curve ou MakerDAO ne sont pas des arnaques. Ce sont des infrastructures financières réelles. La différence, c’est la base économique - pas le taux annoncé.

Comment savoir si un protocole a un trésor solide ?

Allez sur DeFiLlama, cherchez le protocole, et regardez la section “Protocol Revenue”. Si les revenus sont supérieurs aux récompenses distribuées, c’est bon. Si les récompenses viennent uniquement de la vente de tokens, le trésor est vide. C’est une bombe à retardement.

Les récompenses en token sont-elles toujours dangereuses ?

Pas toujours. Si le token a une utilité réelle - comme un droit de vote, un accès à des services, ou une réduction de frais - et que sa supply est contrôlée, c’est acceptable. Mais si le token n’a qu’un seul but : payer des récompenses, alors oui, c’est dangereux. Le token doit être un outil, pas une monnaie de jeu.

Que faire si j’ai déjà investi dans un yield farming non durable ?

Sortez dès que possible. Ne tentez pas de “récupérer” vos pertes en y mettant plus. C’est la spirale du “double or nothing”. Vendez ce que vous pouvez, même à perte. Concentrez-vous sur les protocoles durables. Votre capital est plus important que votre ego.

James Gowan-Webster

janvier 3, 2026 AT 19:06Je viens de checker le TVL de ce nouveau protocole que tout le monde kiffe sur Twitter... 3 millions, supply qui double chaque semaine, pas d'audit. Je vais pas me faire avoir une fois de plus. C'est un rug pull en costume de fintech.

THUANE MONNIERI

janvier 4, 2026 AT 12:14Le yield farming durable ? C'est un oxymore mon gars. Toute la DeFi est une pyramide de ponzi habillée en smart contract. Les gars de Aave ? Ils ont juste été plus subtils. Le trésor ? Un mirage. Les revenus ? Des chiffres truqués. Tu crois que MakerDAO est stable ? Attends la prochaine crise des oracles... 😏

andre Garcia Rubio

janvier 4, 2026 AT 20:28Je sais que certains voient que du danger mais je vous dis : gardez la foi ! Le vrai yield farming c’est pas un casino, c’est une communauté. Si tu mets ton argent dans un truc qui a du sens, qui sert à quelque chose, ça vaut le coup. Même si c’est lent. Même si c’est pas flashy. C’est comme cultiver un jardin... ça prend du temps mais ça nourrit. 💪🌱

Christophe Pan

janvier 6, 2026 AT 13:43Vous êtes tous des naïfs. Ceux qui parlent de "durabilité" sont soit des devs en train de vider le trésor, soit des idiots qui n’ont jamais lu un whitepaper. TOUT est un rug pull. Même MakerDAO. Ils ont juste eu de la chance que personne ne sache encore comment ils volent. Vous allez voir... dans 6 mois, tout ça s’effondre. Et vous, vous allez dire "j’aurais dû"... comme toujours. 🤡

Juliette Krewer

janvier 8, 2026 AT 02:00Vous croyez que c’est une question de récompenses ? Non. C’est une question de contrôle. Qui détient les clés ? Qui vote ? Qui peut modifier le code en secret ? Si c’est pas une DAO réelle avec des votes anonymes et des quorums stricts, c’est une arnaque. Et oui, je parle de toi, Aave. J’ai vu leurs votes. 90% des tokens sont dans 3 portefeuilles. C’est du fascisme blockchain. 🚩

Sylvie Verboom

janvier 9, 2026 AT 16:34La checklist est bonne mais incomplète. Vous oubliez le plus important : la team. Si le nom de l’équipe est anonyme, ou si les membres ont déjà été impliqués dans un projet qui a craché, fuyez. Pas besoin d’audit. Pas besoin de TVL. Si le fondateur a un passé de scam, le code est une façade. Je connais 3 projets "sérieux" comme ça. Tous ont disparu en 3 semaines. Le code n’est pas le problème. Les gens derrière le code, si.

Thibaut Weidmann

janvier 10, 2026 AT 01:32Je trouve ça drôle comment tout le monde parle de "durabilité" comme si c’était un concept nouveau. Le capitalisme financier a toujours été une illusion. Les banques aussi ont des trésors vides. Les récompenses élevées ne sont pas le problème. Le problème, c’est qu’on nous a appris à croire que la richesse peut être créée par du code. C’est une illusion spirituelle. Le yield farming n’est qu’un miroir de notre désespoir collectif. On veut de l’argent sans travail. Alors on se jette sur le premier taux à 500%. Et on appelle ça de l’innovation.

Laurent Nauleau

janvier 11, 2026 AT 19:45Je viens de voir un gars sur X qui dit qu’il a gagné 800% en 10 jours avec un truc appelé "SushiBucks". Il a mis 5000€. Il a 40k maintenant. Il dit qu’il va tout réinvestir. Je vais lui envoyer un DM pour lui dire de se faire opérer du cerveau. 😂

guillaume ouint

janvier 12, 2026 AT 19:50Je suis entré dans un yield farming avec 200% APR il y a 2 semaines. J’ai retiré tout mon fric hier. J’ai gagné 1500€. Le token est à 0.01$ maintenant. Je m’en fous. J’ai pris mon profit et je suis sorti. C’est pas du yield farming, c’est du poker. Et j’ai gagné. Point.

Clemence Racle

janvier 14, 2026 AT 07:01Je suis une nana qui ne comprend rien au code mais j’écoute les gens qui ont fait leurs devoirs. J’ai mis 3000€ dans Curve il y a un an. J’ai pas gagné un million mais j’ai eu 8% par an. Sans stress. Sans pleurer. Et j’ai encore mon argent. Je préfère ça à une nuit blanche à checker les prix. 💖

Nicole Roden

janvier 16, 2026 AT 01:52Il est essentiel de souligner que la durabilité dans le cadre des protocoles DeFi repose sur une triple fondation : la transparence des flux financiers, la résilience des mécanismes économiques et l’adhésion réelle des utilisateurs. La rémunération excessive est non seulement un indicateur de risque, mais aussi un symptôme d’un modèle non viable. Il convient donc de privilégier les infrastructures dont la viabilité est ancrée dans la fonctionnalité, et non dans la spéculation.

Axelle Kadio-Morokro

janvier 17, 2026 AT 13:11Salut ! J’ai testé un truc en Côte d’Ivoire avec des amis. On a mis 1000$ dans un protocole avec 12% APR, audité, TVL stable. On a pas gagné des millions mais on a eu des intérêts réguliers. On a même pu payer nos factures avec les DAI. C’est pas sexy mais c’est vivant. Je vous dis : pensez à la vie réelle, pas au gain rapide. 💪🌍

Daniel Schädler

janvier 18, 2026 AT 20:59Je suis un peu étonné que personne n’ait mentionné l’impact environnemental des protocoles à haute inflation. L’émission massive de tokens implique des transactions constantes, donc une consommation énergétique accrue. C’est une forme de pollution numérique. Le yield farming durable devrait aussi intégrer une dimension écologique. Ce n’est pas juste une question de finance, c’est une question d’éthique.

Yves Pepin

janvier 20, 2026 AT 00:47Le vrai yield farming, c’est pas ce qu’on voit sur Twitter. C’est ce qu’on fait quand personne ne regarde. Quand tu mets tes fonds dans un truc qui marche depuis 5 ans, même si tu gagnes 5%. Tu te couches tranquille. Tu te lèves tranquille. Tu vis. C’est ça la puissance.

Tristan Brault

janvier 21, 2026 AT 02:40Le yield farming durable, c’est la matérialisation de l’idéal de l’auto-suffisance dans l’ère numérique. Il n’est pas question de richesse, mais de réciprocité. Le protocole ne paie pas pour attirer, il récompense pour entretenir. C’est une éthique de la circulation, pas de l’accumulation. Ce n’est pas un rendement financier, c’est une forme de justice économique. Le token n’est pas une monnaie, c’est un lien social. Et ce lien, il ne peut être brisé par la spéculation. Il ne peut être maintenu que par la confiance réciproque.

Romain Thevenin

janvier 22, 2026 AT 19:30Je veux juste dire à ceux qui ont peur de se faire avoir : c’est normal. Mais ne laissez pas la peur vous empêcher d’apprendre. J’ai perdu 8000€ sur un rug pull l’année dernière. J’étais dévasté. Mais j’ai lu, j’ai posé des questions, j’ai suivi les bons comptes, j’ai appris à checker les revenus, les audits, les votes. Aujourd’hui, je place mon argent en toute confiance. Ce n’est pas magique. C’est du travail. Et vous pouvez le faire aussi. Je suis là si vous avez des questions. Pas de jugement. Juste de l’aide. 💙

Christophe Pan

janvier 23, 2026 AT 14:49Et voilà, le gars qui veut vous aider... en vous donnant un truc qui va vous faire perdre encore plus. Tu as perdu 8000€ ? Bienvenue au club. Maintenant tu vas perdre 15000€ en pensant que tu as "appris". La vraie leçon ? Ne mets jamais ton argent dans un protocole que tu ne comprends pas. Pas même si "Romain" te dit que c’est bon. 🤡

Romain Thevenin

janvier 24, 2026 AT 21:44Je comprends ta méfiance. J’étais comme toi. J’ai cru que les gens comme toi étaient des cyniques. Mais en fait, tu as raison : la plupart des "conseils" sont des pièges. Je ne te demande pas de me croire. Je te demande juste de vérifier. Regarde les revenus. Regarde les votes. Regarde les auditeurs. Pas moi. Pas Twitter. Pas même ce post. Vérifie. C’est tout ce que je demande. Et si tu vois que je me trompe, dis-le. Je veux apprendre aussi.